> SET >

06 พฤษภาคม 2021 เวลา 09:17 น.

SCB EIC มองกนง. คงดอกเบี้ยนโยบายตลอดปี 64 เพื่อสนับสนุนการฟื้นตัวของศก.

ทันหุ้น - กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี แม้ประเมินว่าเศรษฐกิจไทยมีแนวโน้มขยายตัวชะลอลงมากจากการระบาด COVID-19 รอบ 3 เนื่องจาก กนง. มองว่าโจทย์สำคัญที่สุดของเศรษฐกิจไทย คือ การจัดหาและการกระจายวัคซีนให้เพียงพอและทันการณ์

· กนง. ประเมินว่ามาตรการสินเชื่อและการเร่งปรับปรุงโครงสร้างหนี้ จะช่วยลดภาระทางการเงินได้ตรงจุดมากกว่าการปรับลดอัตราดอกเบี้ยนโยบายที่ปัจจุบันอยู่ในระดับต่ำแล้ว

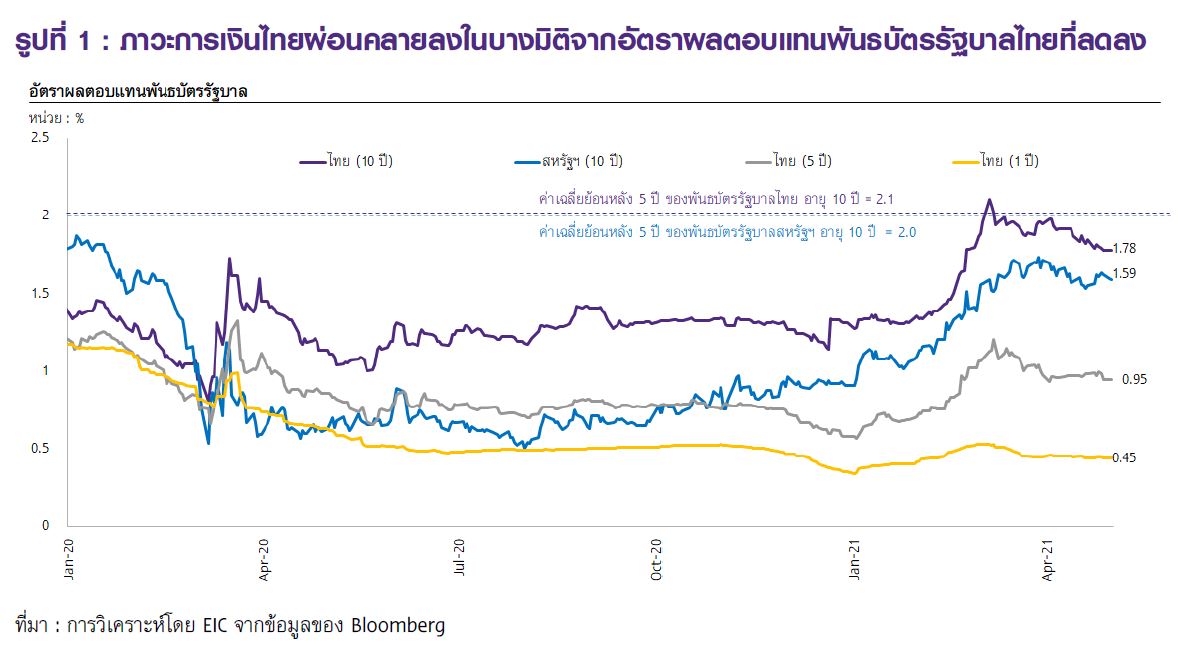

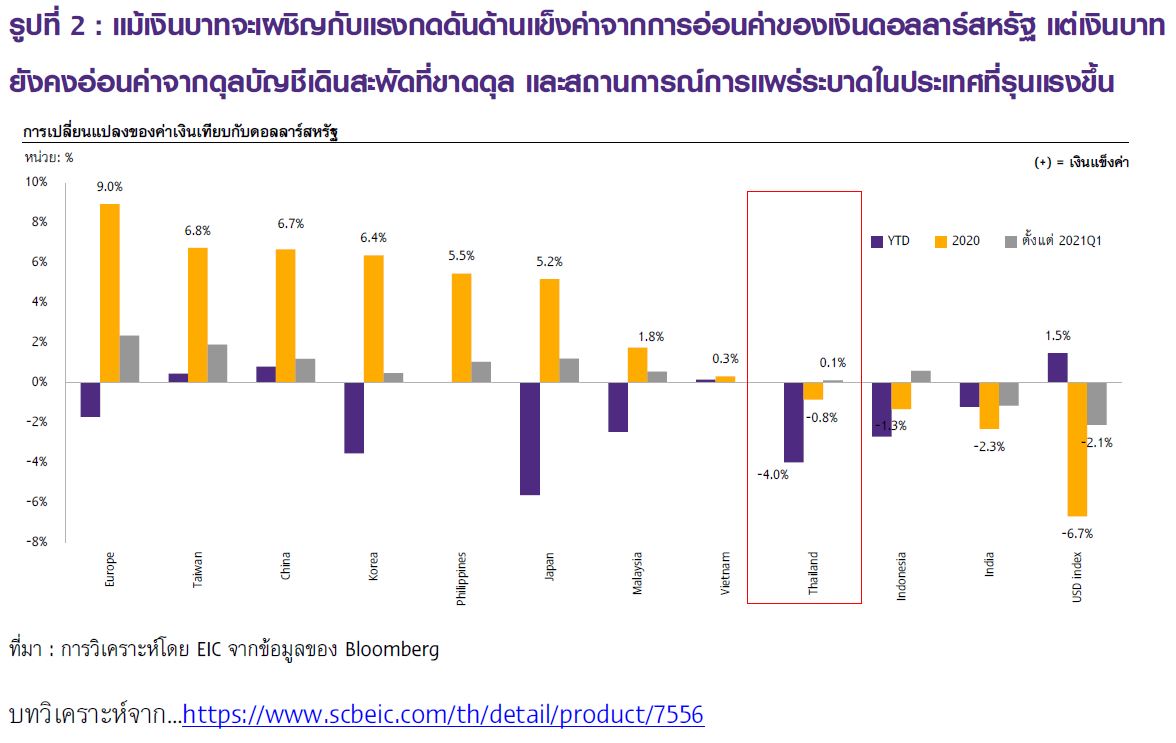

· ภาวะการเงินไทยผ่อนคลายลงในบางมิติ จากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยที่ปรับตัวลดลงตามการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ และเงินบาทที่อ่อนค่าลงเทียบกับคู่ค้าคู่แข่ง แต่การกระจายตัวของสภาพคล่องยังไม่ทั่วถึงโดยเฉพาะในกลุ่ม SME จากความเสี่ยงด้านเครดิตที่สูงขึ้น

· EIC คาด กนง. คงอัตราดอกเบี้ยนโยบายที่ 0.5% ตลอดปี 2021 และจะให้ความสำคัญมากกว่ากับการเพิ่มประสิทธิภาพของนโยบายการเงินเพื่อกระจายสภาพคล่องแก่ภาคธุรกิจที่ได้รับผลกระทบ, เน้นสนับสนุนการปรับโครงสร้างหนี้ และอาจขยายระยะเวลาของการลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDF) ออกไปอีกได้

Key points

กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี และประเมินเศรษฐกิจไทยมีแนวโน้มขยายตัวชะลอลงมากจากการระบาดระลอกที่ 3 ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 5 พฤษภาคม 2021 กนง. มีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี โดยคณะกรรมการมองว่า โจทย์สำคัญที่สุดของเศรษฐกิจไทยคือ การจัดหาและการกระจายวัคซีนให้เพียงพอและทันการณ์ ส่วนมาตรการด้านการเงินที่สำคัญคือ การกระจายสภาพคล่องไปยังธุรกิจและครัวเรือนที่ได้รับผลกระทบจากการระบาดระลอกใหม่ โดยเฉพาะมาตรการสินเชื่อและการเร่งปรับปรุงโครงสร้างหนี้ จะช่วยลดภาระทางการเงินได้ตรงจุดมากกว่าการปรับลดอัตราดอกเบี้ยนโยบาย จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบาย และรักษาขีดความสามารถในการดำเนินนโยบายการเงินที่มีจำกัดไว้

- เศรษฐกิจไทยมีแนวโน้มขยายตัวชะลอลงจากการระบาดระลอกที่ 3 ซึ่งส่งผลกระทบต่อการใช้จ่าย

ในประเทศและแนวโน้มการฟื้นตัวของนักท่องเที่ยวต่างชาติ จากการเปิดประเทศที่ช้ากว่าคาดและนโยบายกำจัดการเดินทางระหว่างประเทศที่ยังไม่แน่นอน สำหรับแรงขับเคลื่อนหลักของเศรษฐกิจไทยมาจากการส่งออกสินค้าที่ฟื้นตัวตามเศรษฐกิจประเทศคู่ค้า แต่ผลดีต่อการจ้างงานในตลาดแรงงานโดยรวมยังมีจำกัด ขณะที่มาตรการเยียวยาและมาตรการการเงินเพิ่มเติมของภาครัฐจะมีส่วนสนับสนุนการฟื้นตัวของเศรษฐกิจในระยะสั้น แต่แรงกระตุ้นภาครัฐในปีงบประมาณ 2022 อาจลดลงบ้างจากการเร่งเบิกจ่าย พ.ร.ก. กู้เงินในปีงบประมาณปัจจุบัน - สำหรับอัตราเงินเฟ้อทั่วไปจะเร่งขึ้นชั่วคราวในไตรมาสที่ 2 ของปี 2021 จากฐานราคาน้ำมันดิบที่อยู่ในระดับต่ำในไตรมาสเดียวกันของปีก่อนหน้า ด้านการคาดการณ์อัตราเงินเฟ้อในระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมาย

- สำหรับความเสี่ยงสำคัญของเศรษฐกิจไทยในระยะต่อไป ได้แก่ (1) การกระจายและประสิทธิผลของวัคซีนป้องกัน COVID-19 (2) การฟื้นตัวที่แตกต่างกันและไม่ทั่วถึง ทำให้ตลาดแรงงานมีความเปราะบางมากขึ้น และส่งผลต่อรายได้ครัวเรือนและการบริโภคภาคเอกชน และ (3) ฐานะการเงินที่เปราะบางเพิ่มเติม โดยเฉพาะธุรกิจ SMEs และธุรกิจท่องเที่ยวซึ่งมีความสามารถในการชำระหนี้ลดลงตามรายได้ที่ลดลง ขณะที่ภาคครัวเรือนมีสัดส่วนเงินออมต่อรายได้ลดลงทำให้ความสามารถในการรองรับค่าใช้จ่ายลดลง

จากการประเมินของ ธปท. พบว่า หากภาครัฐสามารถจัดหาและกระจายวัคซีนเพิ่มเติมได้ตามเป้าหมายที่ 100 ล้านโดส ในปี 2021 จะส่งผลให้ GDP ไทย ขยายตัวได้ 2% ในปี 2021 และ 4.7% ในปี 2022 (ยังไม่รวมมาตรการภาครัฐที่อาจออกมาเพิ่มเติม) แต่ในกรณีเลวร้าย หากภาครัฐจัดหาและกระจายวัคซีนได้ช้ากว่าแผนเดิม จะส่งผลให้ GDP ไทยขยายตัวเพียง 1% ในปี 2021 และ 1.1% ในปี 2022

- ในกรณีที่ภาครัฐสามารถกระจายวัคซีนได้ตามเป้าหมายที่ 100 ล้านโดสในปี 2021 จะส่งผลให้ GDP ไทย ขยายตัวได้ 2% ในปี 2021 และ 4.7% ในปี 2022 และมีจำนวนนักท่องเที่ยวต่างประเทศ 1.2 ล้านคน และ 15 ล้านคนในปี 2021 และ 2022 ตามลำดับ และมีแนวโน้มที่จะเกิดภาวะภูมิคุ้มกันหมู่ (Herd Immunity) ในไตรมาส 1 ของปี 2022 อีกทั้ง จะมีผู้ว่างงาน ณ สิ้นปี 2022 อยู่ที่ 2.7 ล้านคน

- ในกรณีที่ภาครัฐสามารถกระจายวัคซีนได้เพียง 64.4 ล้านโดส จะส่งผลให้ GDP ไทย ขยายตัวได้เพียง 1.5% ในปี 2021 และ 2.8% ในปี 2022 โดยในกรณีนี้ จะมี GDP รวมตลอดปี 2021-2022 ต่ำกว่ากรณีที่สามารถกระจายวัคซีนได้ 100 ล้านโดส ถึง 3% (4.6 แสนล้านบาท) นอกจากนี้ จำนวนนักท่องเที่ยวต่างประเทศจะลดลงมาอยู่ที่ 1 ล้านคนในปี 2021 และ 12 ล้านคนในปี 2022 ตลอดจนมีแนวโน้มที่จะเกิด Herd Immunity ล่าช้าออกไปในไตรมาส 3 ของปี 2022 อีกทั้ง จะมีผู้ว่างงาน ณ สิ้นปี 2022 อยู่ที่ 2.8 ล้านคน

- ในกรณีที่ภาครัฐกระจายวัคซีนได้น้อยกว่า 64.4 ล้านโดสในปี 2021 จะส่งผลให้ GDP ไทย ขยายตัวได้เพียง 1% ในปี 2021 และ 1.1% ในปี 2022 โดยจะมี GDP รวมตลอดปี 2021-2022 ต่ำกว่ากรณีที่สามารถกระจายวัคซีนได้ 100 ล้านโดส ถึง 5.7% (8.9 แสนล้านบาท) นอกจากนี้ จำนวนนักท่องเที่ยวต่างประเทศจะอยู่ที่ 0.8 ล้านคนในปี 2021 และ 8 ล้านคนในปี 2022 ส่วนแนวโน้มที่จะเกิด Herd Immunity ก็ล่าช้าออกไปอีกเป็นไตรมาส 4 ของปี 2022 และผู้ว่างงาน ณ สิ้นปี 2022 จะสูงถึง 2.9 ล้านคน

กนง. ประเมินว่า สภาพคล่องโดยรวมอยู่ในระดับสูงและต้นทุนทางการเงินอยู่ในระดับต่ำ แต่การกระจายตัวของสภาพคล่องยังไม่ทั่วถึงจากความเสี่ยงด้านเครดิตที่เพิ่มขึ้น จึงต้องติดตามให้การขยายตัวของสินเชื่อทั่วถึงมากขึ้น

หลังมาตรการสินเชื่อฟื้นฟูมีผลบังคับใช้ ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวของไทยปรับลดลงจากช่วงก่อนหน้า สำหรับเงินบาทเทียบกับดอลลาร์สหรัฐนั้น เคลื่อนไหวอ่อนค่ากว่าเงินสกุลภูมิภาค คณะกรรมการฯ เห็นควรให้ติดตามพัฒนาการของตลาดการเงินโลกและไทยอย่างใกล้ชิด รวมถึงผลักดันการสร้างระบบนิเวศใหม่ของตลาดอัตราแลกเปลี่ยน (FX ecosystem) อย่างต่อเนื่อง

กนง. ระบุว่าความต่อเนื่องของมาตรการภาครัฐและการประสานนโยบายระหว่างหน่วยงานมีความสำคัญต่อการฟื้นตัวของเศรษฐกิจจากการระบาดระลอกใหม่ โดยควรเร่งมาตรการจัดหาและกระจายวัคซีนเพื่อควบคุมไม่ให้เกิดการระบาดยืดเยื้อ มาตรการทางการคลังควรรักษาความต่อเนื่องของแรงกระตุ้นทางการคลังและลดผลกระทบของการระบาด รวมทั้งสนับสนุนการฟื้นฟูเศรษฐกิจในระยะต่อไป นโยบายการเงินต้องผ่อนคลายต่อเนื่อง มาตรการให้ความช่วยเหลือเพื่อฟื้นฟูผู้ประกอบการที่ได้รับผลกระทบจากการระบาดของ COVID-19 ที่ออกมาเพิ่มเติมควรเร่งกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุด ลดภาระหนี้ และสนับสนุนการฟื้นฟูของเศรษฐกิจในอนาคต ควบคู่กับการผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ของลูกหนี้ โดย ธปท. จะติดตามความคืบหน้าและประเมินประสิทธิผลของมาตรการด้านการเงินและสินเชื่ออย่างใกล้ชิด

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน นอกจากนี้ กนง. จะติดตามปัจจัยสำคัญที่ส่งผลกระทบต่อแนวโน้มเศรษฐกิจ ได้แก่ สถานการณ์การระบาดระลอกใหม่ การกระจายและประสิทธิผลของวัคซีน ความเพียงพอของมาตรการด้านการคลังและมาตรการด้านการเงินและสินเชื่อที่ออกมาแล้ว โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

Implications

EIC คาด กนง. คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อเนื่องตลอดปี 2021 และจะให้ความสำคัญต่อการดำเนินมาตรการเพื่อกระจายสภาพคล่องแก่ภาคธุรกิจที่ได้รับผลกระทบและสนับสนุนการปรับโครงสร้างหนี้ โดย กนง. มีแนวโน้มคงอัตราดอกเบี้ยนโยบายที่ระดับนี้ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ โดยเฉพาะในภาวะที่เศรษฐกิจได้รับผลกระทบจากการระบาดระลอกใหม่ของโรค COVID-19 ซึ่ง EIC มองว่า โอกาสที่ กนง. จะปรับลดอัตราดอกเบี้ยนโยบายลงอีกยังอยู่ในระดับต่ำ เนื่องจาก

- การส่งผ่านของนโยบายการเงินอาจมีข้อจำกัดมากขึ้นในเวลาที่อัตราดอกเบี้ยอยู่ในระดับต่ำมาก โดยการปรับลดอัตราดอกเบี้ยนโยบายลงอีกอาจไม่สามารถกระตุ้นอุปสงค์ในระบบเศรษฐกิจเพิ่มเติมได้มากนัก เนื่องจากกำลังซื้อและความเชื่อมั่นของผู้บริโภคที่พึ่งพารายได้จากดอกเบี้ยเงินฝากอาจลดลงตามอัตราดอกเบี้ยเงินฝากที่ปรับตัวลดลง จึงส่งผลต่อแนวโน้มการบริโภค นอกจากนี้ การกระตุ้นการลงทุนอาจไม่สามารถทำได้มากนักในภาวะที่ยังมีความไม่แน่นอนสูง

· การปรับลดอัตราดอกเบี้ยนโยบายอาจช่วยลดต้นทุนทางการเงินบ้าง แต่ไม่ได้มีบทบาทในการกระจายสภาพคล่องให้แก่ภาคธุรกิจและครัวเรือนที่มีความเสี่ยงด้านเครดิต (credit risk) สูง ดังนั้น ปัญหาสำคัญเรื่องการเข้าถึงแหล่งเงินทุนของผู้ที่ได้รับผลกระทบจากการแพร่ระบาดจึงยังคงอยู่

· ดอกเบี้ยเงินฝากที่ลดลงเข้าใกล้ศูนย์อาจนำไปสู่การสะสมความเปราะบางของภาคการเงินจากพฤติกรรม Search for yields ที่ทำให้มีการประเมินความเสี่ยงจากการลงทุนต่ำเกินไป โดยเฉพาะในกลุ่มผู้ออมที่ยังขาดความรู้ความเข้าใจทางการเงินที่เหมาะสมเพิ่มเติมอีกด้วย

ดังนั้น EIC ประเมินว่า ธปท. จะมุ่งเน้นไปที่การเพิ่มประสิทธิภาพของมาตรการสนับสนุนสินเชื่อผู้ประกอบธุรกิจ และมาตรการ asset warehousing (หรือมาตรการ "พักทรัพย์ พักหนี้") ที่ได้ดำเนินไป รวมทั้งอาจมีการขยายมาตรการลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ (FIDF) ออกไป ทั้งนี้ล่าสุด ธปท. ได้มีการปรับเงื่อนไขของมาตรการสินเชื่อ Soft loan ครั้งก่อนเพื่อให้ครอบคลุมกลุ่มเป้าหมายที่ได้รับผลกระทบและมีความยืดหยุ่นในทางปฏิบัติมากยิ่งขึ้น นอกจากนี้ ธปท. อาจขยายระยะเวลาของการลดอัตรานำส่งเงินสมทบกองทุนฟื้นฟูฯ ออกไปอีกได้ จากเดิมที่ประกาศว่าจะลดอัตรานำส่งมาอยู่ที่ 0.23% เป็นระยะเวลา 2 ปี (นับจากวันประกาศมาตรการเมื่อเดือนเมษายน 2020)

ภาวะการเงินไทยผ่อนคลายลงในบางมิติ จากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยที่ปรับตัวลดลงในช่วงเดือนที่ผ่านมา ตามการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ โดยปัจจุบันอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ 1.78% ปรับลดลง 19 bps นับจากต้นเดือนเมษายน ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ 1.59% ปรับลดลง 14 bps ในช่วงเวลาเดียวกัน (รูปที่ 1)

- อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวลดลงในเดือนเมษายน 2021 ซึ่งการปรับตัวลดลงดังกล่าวไม่สอดคล้องกับตัวเลขทางเศรษฐกิจของสหรัฐฯ ทั้งตัวเลขการจ้างงานนอกภาคเกษตรและดัชนีราคาผู้ผลิต

ที่ปรับตัวสูงขึ้นอย่างต่อเนื่อง ซึ่งแสดงถึงการฟื้นตัวของเศรษฐกิจที่แข็งแกร่ง ทั้งนี้การปรับตัวลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มาจาก 3 ปัจจัยหลัก ดังนี้

- ผู้ร่วมตลาดได้คาดการณ์แนวโน้มการลดการผ่อนคลายนโยบายการเงินของ Fed ไปบ้างแล้ว โดยผู้ร่วมตลาดส่วนใหญ่ประเมินว่า Fed จะเริ่มปรับขึ้นอัตราดอกเบี้ยนโยบายครั้งแรกภายในไตรมาสแรกของปี 2023 ซึ่งเร็วกว่าที่ Fed สื่อสารไว้ที่ปี 2024 จึงสะท้อนได้ว่า ผู้ร่วมตลาดประเมินว่าเศรษฐกิจสหรัฐฯ จะขยายตัวอย่างรวดเร็ว จนอาจกดดันให้ Fed ปรับขึ้นอัตราดอกเบี้ยเร็วกว่าที่ได้สื่อสารไว้ ดังนั้น แม้ว่าตัวเลขเศรษฐกิจสหรัฐฯ จะออกมาดีอย่างต่อเนื่อง แต่ตลาดได้มีการคาดการณ์ไปบ้างแล้วจึงทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ไม่ปรับสูงขึ้น

- นักลงทุนปรับลดมุมมองเชิงบวกต่อการขยายตัวทางเศรษฐกิจและอัตราเงินเฟ้อของสหรัฐฯ ในระยะกลางและระยะยาว จากประเด็นปัญหาความตึงเครียดทางภูมิรัฐศาสตร์ และการระงับใช้วัคซีนของบริษัท Johnson & Johnson นอกจากนี้ นักลงทุนยังมีมุมมองว่าอัตราเงินเฟ้อของสหรัฐฯ ในระยะสั้นมีแนวโน้มเพิ่มขึ้นเร็วกว่าอัตราเงินเฟ้อระยะกลางและยาว ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะยาวปรับตัวลดลง

- การเข้ามาซื้อพันธบัตรรัฐบาลสหรัฐฯ ของนักลงทุนต่างชาติในช่วงต้นเดือนเมษายน โดยกระทรวงการคลังสหรัฐฯ เปิดเผยว่า มีการเข้าซื้อพันธบัตรรัฐบาลสหรัฐฯ โดยนักลงทุนชาวญี่ปุ่นในช่วงสัปดาห์ที่ 2 ของเดือนเมษายน 2021 ซึ่งคาดว่ามาจากการเข้าซื้อของกองทุนบำเหน็จบำนาญเป็นหลัก ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวลดลงตามปริมาณอุปสงค์ที่เพิ่มขึ้น

- อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวลดลงตามแนวโน้มการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ภาวะเศรษฐกิจไทยที่มีแนวโน้มชะลอตัวลงมากและจำนวนผู้ติดเชื้อที่เพิ่มขึ้นอย่างต่อเนื่องจาก COVID-19 ระลอกที่ 3 ประกอบกับการแจกจ่ายวัคซีนที่เป็นไปอย่างช้า ๆ ส่งผลให้เศรษฐกิจไทยมีแนวโน้มเติบโตได้ช้ากว่าที่คาดการณ์ไว้เดิม ซึ่งเป็นปัจจัยกดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวลดลง

แม้เงินดอลลาร์สหรัฐจะโน้มอ่อนลง แต่เงินบาทกลับอ่อนค่าเมื่อเทียบกับค่าเงินในภูมิภาคจากดุลบัญชีเดินสะพัดที่ขาดดุล และสถานการณ์การแพร่ระบาดในประเทศที่รุนแรงขึ้น โดยปัจจุบันเงินบาทอยู่ที่ 31.2 บาทต่อดอลลาร์สหรัฐ อ่อนค่าจากต้นปี 4% ซึ่งเป็นการอ่อนค่าที่มากกว่าค่าเงินของประเทศอื่น ๆ ในภูมิภาค และหากเทียบกับไตรมาสก่อนหน้า เงินบาทยังคงทรงตัวแม้ว่าดัชนีเงินดอลลาร์สหรัฐ จะอ่อนค่าลง -2.1% ในช่วงเวลาเดียวกัน (รูปที่ 2) โดยปัจจัยที่ทำให้เงินบาทอ่อนค่ามีดังนี้

- ดุลบัญชีเดินสะพัดของไทยที่ขาดดุลนับตั้งแต่ต้นปี โดยในไตรมาสแรกของปีนี้ดุลบัญชีเดินสะพัดของไทยขาดดุลทั้งสิ้น 7.7 หมื่นล้านบาท ซึ่งเป็นระดับที่ต่ำที่สุดนับตั้งแต่ปี 2013 โดยมีปัจจัยสำคัญมาจากจำนวนนักท่องเที่ยวต่างชาติในไตรมาสแรกที่หดตัว -99.7%YOY นอกจากนี้ แม้ว่าการส่งออกสินค้าในไตรมาสแรก

จะสามารถขยายตัวที่ 0.2%YOY แต่การนำเข้าสินค้าขยายตัวถึง 7.2%YOY ทำให้ไตรมาสแรกประเทศไทย

ขาดดุลการค้าที่ 1.2 หมื่นล้านบาท - สถานการณ์การแพร่ระบาดในประเทศที่รุนแรงขึ้น ประกอบกับความคืบหน้าของการฉีดวัคซีนที่ค่อนข้างน้อย จึงส่งผลต่อความเชื่อมั่นของนักลงทุน ทำให้เงินทุนเคลื่อนย้ายสู่ไทยยังไม่ฟื้นตัวนัก โดยถึงแม้ในปี 2021 จะมีเงินทุนไหลเข้าตลาดตราสารหนี้ แต่ก็พบว่ายังมีเงินทุนไหลออกจากตลาดหุ้นไทยในระดับที่ใกล้เคียงกับที่เข้ามาในตลาดตราสารหนี้

ท่านผู้นำเสนอบทวิเคราะห์

วชิรวัฒน์ บานชื่น, นักเศรษฐศาสตร์อาวุโส, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

พงศกร ศรีสกาวกุล, นักวิเคราะห์, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ณิชนันท์ โลกวิทูล, นักวิเคราะห์, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ศูนย์วิจัยเศรษฐกิจและธุรกิจ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

อยากลงทุนสำเร็จ เป็นเพื่อนกับเรา พร้อมรับข่าวสารได้ทุกช่องทางที่

APP ทันหุ้น ANDROID คลิก https://qrgo.page.link/US6SA

APP ทันหุ้น IOS คลิก https://qrgo.page.link/QJKT7

LINE@ คลิก https://lin.ee/uFms4n5

FACEBOOK คลิก https://www.facebook.com/Thunhoonofficial/

YOUTUBE คลิก https://www.youtube.com/channel/UCYizTVGMealUUalT6VdUdNA

TELEGRAM คลิก https://t.me/thunhoon_news

Twitter คลิก https://twitter.com/thunhoon1

เว็บไซต์นี้มีการจัดเก็บคุกกี้เพื่อมอบประสบการณ์การใช้งานเว็บไซต์ของคุณให้ดียิ่งขึ้น การใช้งานเว็บไซต์นี้เป็นการยอมรับข้อกำหนดและยินยอมให้เราจัดเก็บคุ้กกี้ตามนโยบายความเป็นส่วนตัวของเรา อ่านเพิ่มเติม